Запропоновано та побудовано нейро-нечіткі моделі формування оптимальної структури кредитного портфеля ПАТ КБ ПриватБанк з урахуванням доходності та рівня ризику. Для реалізації спроектованих моделей використано інструментарій нейро-нечіткої логіки системи Matlab.

In the article there was proposed and constructed neural-fuzzy models to optimise structure of the loan portfolio of PryvatBank depending on level of return and risk. The models were implemented by using system Matlab.

В умовах стрімкого зростання обсягів банківських кредитів та зниження дохідності кредитних операцій банків особливого значення набуває розробка методичних підходів до підвищення ефективності банківського менеджменту в цілому та менеджменту кредитних операцій зокрема.

В умовах обмеженості ресурсів кожна фінансово-кредитна установа намагається структурувати свій кредитний портфель, забезпечивши плановий рівень дохідності у сфері кредитування і водночас утримати рівень кредитного ризику в допустимих межах, визначених кредитною політикою [6]. З огляду на це актуальним питанням є розробка аналітичного інструментарію формування банківською установою оптимального за структурою кредитного портфелю, впровадження якого в практичну діяльність дасть змогу підвищити дохідність кредитного портфеля з урахуванням рівня ризику.

Формування оптимального кредитного портфелю є одним з першочергових завдань українських банків. Однак, сьогодні спостерігається недостатній рівень дослідження теоретичних і методологічних проблем щодо його оптимізації.

Аналіз останніх наукових досліджень. Проблемі оптимізації кредитного портфеля присвячено багато наукових праць, здебільшого іноземних авторів таких як Г. Марковіц [4], Р. Дембо [1], Літерман, Х. Мозер [3], Д. Розен [3], Є. Грішина [2], Є. Франгулова [13]. У своїх працях автори здебільшого піднімають питання однокритеріальної оптимізації, коли максимізується дохідність портфеля або мінімізується його дисперсія. Більшість таких моделей побудована на основі портфельної теорії Марковіца. На практиці ж часто виникає потреба побудови компромісного кредитного портфеля, коли одночасно мінімізується ризик та максимізується очікувана прибутковість. Тому така оптимізація є актуальною і потребує застосування новітніх обчислювальних технік та алгоритмів.

Мета статті. Метою статті є побудова нейро-нечітких моделей оптимізації структури кредитного портфеля ПАТ КБ ПриватБанк з урахуванням ризику та доходності.

Виклад основного матеріалу. Кредитний портфель банку – це сукупність кредитів, що має певну структуру, що відповідає цілям і вимогам банку по прибутковості, ризику, ступеню ліквідності та напрямкам кредитування і розглянута як специфічний об’єкт управління. Цілі формування кредитного портфеля можуть змінюватися в залежності від ставлення банку до ризику, але основною метою є отримання прибутку і мінімізація ризику.

У структурі балансу банку кредитний портфель розглядається як єдине ціле та складова частина активів банку, яка має свій рівень дохідності і відповідний рівень ризику. Управління кредитним портфелем банків має відбуватися в контексті загальної концепції управління активами та пасивами банку, спрямованої на досягнення бажаного рівня доходу та зниження ризиків.

Важливе значення має управління портфельним ризиком задля мінімізації втрат та підтримки оптимальної структури кредитного портфеля комерційного банку.

Кредитний портфельний ризик – це можливість зменшення вартості частини активів банку або зниження їхньої прибутковості відносно розрахункового запланованого рівня у зв’язку з динамікою структурних елементів кредитного портфеля, що впливає на фінансовий стан банку та платоспроможність [5].

Кредитний ризик є важливою складовою будь-якого портфеля банку та потребує постійного контролю та управління. Для зменшення кредитного ризику та знаходження основних його показників варто використовувати новітні підходи. Вибір найкращого методу розрахунку залежить від повноти даних та специфіки банківського портфеля.

Центральне ж місце в структурно-логічній схемі управління кредитним ризиком займає оцінка, моделювання та оптимізація кредитного портфеля, яке дозволяє банку об’єктивно оцінити такі важливі для нього характеристики кредитного ризику, як необхідні резерви під очікувані втрати за портфелем і економічний капітал під неочікувані втрати.

Існує багато різних підходів до побудови моделі оптимального кредитного портфеля оцінки з урахуванням кредитного ризику. Більшість з них ґрунтується на методиці Гаррі Марковіца, автора портфельної теорії. Розвивається модель вартості під ризиком (VaR), для побудови якої використовуються три економіко-математичних методу: аналітичний, метод історичного моделювання і метод статистичних випробувань Монте-Карло.

Відомі моделі аналізу і прогнозу економічних і фінансових процесів побудовані, як правило, на базі класичного економетричного апарату. Проте їх використання потребує значної кількості чіткої вхідної статистичної інформації (за роками і кварталами), яка не завжди має високий ступінь ймовірності. Крім того, в економетричних моделях попередньо передбачається вид шуканої залежності вихідної змінної від вхідних параметрів,що є дуже не зручним і трудомістким. Усе це не дозволяє забезпечити високий рівень адекватності моделі, побудованої на основі економетричного підходу.

В результаті критичного аналізу останніх публікацій встановлено, що в цілому жоден з розглянутих методів не дозволяє всебічно оцінювати і управляти ризиками банку, у зв’язку з чим для ефективного управління ризиками доцільно використовувати комплекс методів, що дозволить зіставити отримані результати і приймати обґрунтовані рішення [10].

На практиці ж часто виникає потреба побудови компромісного кредитного портфеля, коли одночасно мінімізується ризик та максимізується очікувана прибутковість. Така двохкритеріальна оптимізація потребує застосування складних обчислювальних технік та алгоритмів.

Вирішенням даних проблем є нейро-нечітка модель, яка, з одного боку, позбавлена недоліків економетричних підходів, з іншого боку, дозволяє розширити можливості моделювання складних об’єктів, процесів, що є дуже актуальним у реальних умовах розвитку економіки України за відсутності достовірних даних, неповної і нечіткої статистичної інформації про об’єкт, складних нелінійних залежностей виходів від входів системи.

Тому, виходячи з того, що оптимізація структури кредитного портфеля банку передбачає максимізацію прибутків та мінімізацію ризиків, побудуємо 2 моделі на прикладі кредитного портфелю ПАТ КБ ПРиватБанк. Перша модель буде враховувати вплив структури кредитного портфеля ПриватБанку на його прибутковість, друга – на його ризик.

Моделювання структури кредитного портфеля ПриватБанку здійснювали в середовищі MATLAB за допомогою моделей на основі гібридної нейромережі. Моделювання проводилось на основі спеціального пакета Fuzzy Logic Tolbox, а нейромережі реалізували в формі адаптивної системи нейро-нечіткого виведення ANFIS.

В якості вхідних даних для гібридних мереж було визначено 4 головні структурні компоненти кредитного портфеля, що впливають на ризик та доходність, а саме:

- x1: частка міжбанківських кредитів у кредитному портфелі, що розраховується як відношення обсягу кредитного міжбанківських кредитів до сукупного розміру портфеля.

- x2: частка кредитів, наданих юридичним особам – відношення обсягу кредитів юридичним особам до обсягу кредитного портфелю.

- x3: частка кредитів, наданих фізичним особам – відношення обсягу кредитів фізичним особам до обсягу кредитного портфелю.

- x4: частка цінних паперів в сукупному обсязі кредитного портфелю.

Вихідною змінною першої моделі було визначено доходність кредитного портфеля (y1), який розраховується як відношення відсоткових доходів до обсягу портфелю.

Вихідною змінною другої моделі було визначено рівень кредитного ризику (y2). Цей показник розраховується як відношення резервів під кредити до загального обсягу кредитного портфеля.

Визначили шкалу, яка буде характеризувати рівень доходності/ризиковості кредитного портфеля: 0-30% – низький рівень доходності/ризиковості; 31-70 – середній та 71-100% – високий рівень доходності/ризиковості.

На першому кроці створення нейро-мережі сформували файл з нормованими навчальними даними з розширенням *.dat, у якому перші чотири стовпці – стандартизовані значення вхідних змінних (x1, …, x4), а останній стовпець відповідає стандартизованому значенню вихідної змінної y1, тобто рівня доходності кредитного портфелю ПриватБанку для першої моделі, або y2, тобто рівня кредитного ризику кредитного портфелю ПриватБанку для другої моделі. Навчальна вибірка містила вхідні, і вихідні величини, розраховані за кожен місяць за період з січня 2010 року по лютий 2013 року.

Наступний крок створення гібридної мережі передбачає налаштування та генерування структури нової мережі, після чого навчаємо нейромережі, попередньо налаштувавши параметри навчання у робочому вікні редактора ANFIS.

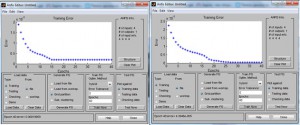

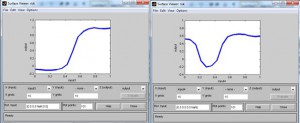

Графіки залежності помилки від кількості циклів навчання після закінчення навчання обох моделей показані на рис. 1. Після закінчення навчання помилка становить 1,8346Е-006 або 0,0000018346. Похибки нейромереж для моделювання ризику/доходності кредитного портфеля ПриватБанку є низькими, що свідчить про те, навчання пройшло успішно.

Рис. 1. Графіки залежності помилки від кількості циклів навчання після закінчення навчання нейро-нечітких мереж (зліва направо: модель доходності кредитного портфеля ПриватБанку, модель рівня ризику кредитного портфеля ПриватБанку)

Створені нейро-нечіткі системи моделювання доходності та рівня ризику кредитного портфеля ПриватБанку містять однакову структуру:

- Кількість вузлів: 551.

- Кількість лінійних параметрів: 1280

- Кількість нелінійних параметрів: 48

- Загальна кількість параметрів: 1328

- Кількість навчальних пар даних: 39

- Кількість нечітких правил: 256

Системою створено 4 функцій приналежності та вихідну змінну. Кожна з функцій приналежності: частка міжбанківських кредитів у кредитному портфелі, частка кредитів, наданих юридичним особам, частка кредитів, наданих фізичним особам, частка цінних паперів в сукупному обсязі кредитного портфелю містить по 4 терми.

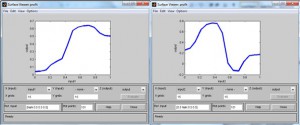

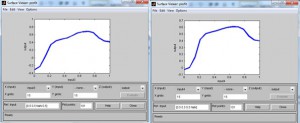

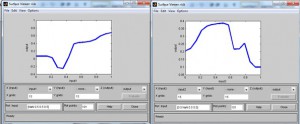

Останнім кроком моделювання ризику кредитного портфеля за допомогою нейро-нечіткої мережі є дослідження моделі за допомогою візуального аналізу поверхні нечіткого виведення, яка також дозволяє оцінити значення вихідної змінної, та бази правил, сформованих мережею.

Гнучка поверхня тривимірних графіків дозволяє зробити висновок щодо адекватності моделей залежності доходності та рівня ризику кредитного портфелю ПриватБанку від структури елементів кредитного портфеля, оскільки відсутність плоских площин вказує на вплив кожної змінної на рівень кредитного ризику ПриватБанку.

Зображення поверхні виведення може бути інтерпретоване як графік функціональної залежності вихідної змінної від вхідних змінних. Отримані графіки залежності вихідної змінної від вхідних, для моделі доходності кредитного портфеля ПриватБанку – Додаток А, для моделі залежності рівня ризику портфеля ПриватБанку – Додаток Б.

Дослідження та випробування створених нейро-нечітких моделей кредитного портфеля ПАТ КБ ПриватБанк за допомогою візуального аналізу графіків залежностей (Додаток А та Б), поверхонь та бази правил дозволяють зробити наступні висновки.

При збільшенні частки наданих міжбанківських кредитів зростає і дохідність портфеля. Максимум доходності буде спостерігатися за частки міжбанківських кредитивів 73% від сукупного кредитного портфеля ПриватБанку. Після цього дохідність знижується. Найнижчий рівень доходності кредитного портфеля ПриватБанку буде спостерігатись, коли міжбанківські кредити взагалі не будуть надаватись.

Доходність портфеля ПриватБанку буде найвищою за частки кредитів, наданих юридичним особам – 37-40%, найнижчим – при 76% від сукупного обсягу портфеля. При зростанні частки наданих кредитів фізичним особам рівень доходності спочатку зростає до найвищого рівня при 74%, а тоді поступово знижується.

Зростання доходності також відбувається при зростанні частки цінних паперів в кредитному портфелі ПриватБанку 66-67%, після чого поступово знижується.

Що до рівня ризику, то при збільшенні частки наданих міжбанківських кредитів, ризик зменшується і набуває найменшого рівня при значенні 38%. Після цього при збільшенні частки міжбанківських кредитів поступово зростає і ризиковість портфеля.

Для мінімізації рівня ризику необхідно збільшувати частку наданих кредитів юридичним особам, оскільки ризик портфеля знижується при наближенні частки кредитів юридичним особам до 100%.

Виходячи з графіка функції залежності, можна зробити висновок, що ризик буде зменшуватись при зменшенні частки кредитів, наданих фізичним особам. Найменшого значення він буде набувати, коли частка буде прямувати до нуля.

Зростання частки цінних паперів у портфелі ПриватБанку буде спричиняти зменшення ризику до значення 27-28%, далі ризиковість знову почне зростати швидкими темпами.

Отже, графіки залежностей доходності/ризиковості кредитного портфеля ПриватБанку від змін його структури, визначені створеними нейро-нечіткими мережами, також підтверджують гіпотезу про те, що чим вища прибутковість, тим вищий ризик. Моделі вказують на те, що при кредитному портфелю, якому притаманна найвища прибутковість, притаманний і найвищий рівень ризику.

Тепер за допомогою побудованої гібридної нейромережі оцінимо рівень доходності та ризику кредитного портфеля ПАТ КБ ПриватБанк у березні 2013 року. Для цього розрахуємо показники x1, …, x4 які є факторами впливу в обох моделях.

Станом на 31 березня обсяг сукупного кредитного портфеля ПриватБанку становив 136070,05 млн. грн., обсяг наданих міжбанківських кредитів – 3981,12 млн. грн., кредити надані фізичним і юридичним особам – 26016,00 млн. грн. і 105460,6 млн. грн. відповідно, цінні папери становили 612,33 млн. грн.

Відповідно розраховані та нормалізовані показники впливу станом на 31 березня 2013 року та становлять:

Таблиця 1.

Значення структурних елементів кредитного портфеля ПриватБанку станом на 31 березня 2013р.

| Структурні фактори впливу |

Розраховані частки |

Нормалізовані |

|

| x1 | частка міжбанківських кредитів у кредитному портфелі |

0,03 |

0,18 |

| x2 | частка кредитів, наданих юридичним особам |

0,78 |

0,84 |

| x3 | частка кредитів, наданих фізичним особам |

0,19 |

0,22 |

| x4 | частка цінних паперів в обсязі кредитного портфелю |

0,005 |

0,07 |

Підставляємо розраховані дані у створені моделі – у модель залежності доходності кредитного портфеля Приватбанку та модель залежності рівня кредитного портфельного ризику від структури портфелю.

Нейро-нечітка мережа показала, що доходність кредитного портфеля ПриватБанку станом на кінець березня 2013 року становив 0,264, тобто 26,4%, а рівень портфельного ризику на рівні 0,63, тобто 63%. Зважаючи на визначену нами шкалу, можемо зробити висновок, що кредитному портфелю ПриватБанку притаманний низький рівень доходності та середній рівень ризику, що прямує до високого.

Припустимо, що банк дотримується політики максимізації прибутку. Для цього можна збільшувати частку міжбанківських кредитів, знизити частку кредитів, наданих юридичним особам, збільшувати частку кредитів фізичним особам і збільшувати частку цінних паперів у портфелі.

Примустимо банк прийме рішення про зміну структурних часток кредитного портфеля таким чином:

Таблиця 2.

Значення структурних елементів кредитного портфеля ПриватБанку після прийняття рішення про максимізацію прибутку

| Структурні фактори впливу |

Розраховані частки |

Нормалізовані |

|

| x1 | частка міжбанківських кредитів у кредитному портфелі |

0,08 |

0,50 |

| x2 | частка кредитів, наданих юридичним особам |

0,65 |

0,27 |

| x3 | частка кредитів, наданих фізичним особам |

0,23 |

0,59 |

| x4 | частка цінних паперів в обсязі кредитного портфелю |

0,04 |

1 |

Підставимо значення у моделі і отримаємо прогнозні показники доходності та ризиковості кредитного портфеля. Бачимо, що заплановані зміни приведуть до зростання прибутковості з 26,4% до 74,2%, що буде означати підвищення доходності до високого рівня. Проте це призведе і до зростання ризиковості кредитного портфеля, рівень якого зросте з 63% до 87,4%, що також вказує на високу ризиковість. Таким чином, ми ще раз підтвердили гіпотезу про те, що чим вища прибутковість кредитного портфеля, тим вищий ризик.

Висновки. На підставі результатів проведеного дослідження можна стверджувати, що застосування нейро-нечітких моделей при формуванні кредитного портфеля банку надає можливість визначити оптимальну структуру портфеля, орієнтуючись на мінімізацію ризику і максимізацію доходності кредитного портфеля банку. Запропонована модель формування оптимального кредитного портфеля була побудована на основі даних фінансової звітності ПриватБанку і може бути рекомендована до впровадження в роботу департаменту управління ризиками.

Створені нами гібридні мережі призначені вирішити проблему визначення оптимальної структури кредитного портфеля ПриватБанку за обраної кредитної політики: чи то максимізація прибутку чи мінімізація рівня ризику. Також моделі покликані прогнозувати значення дохідності/ризику кредитного портфеля в залежності від змін у структурі портфеля банківської установи.

Таким чином, на підставі результатів проведеного дослідження можна стверджувати, що застосування нейро-нечітких моделей при формуванні кредитного портфеля банку надає можливість визначити оптимальну структуру портфеля, орієнтуючись на мінімізацію ризику і максимізацію доходності кредитного портфеля банку.

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

- Dembo, R., 1999, “Optimal portfolio replication,” Research Paper Series 95-01, Algorithmics Inc. [Електронний ресурс]. – Доступний з http://www.springerlink.com/content/v7325q22781153h1

- Grishina Е.N. On One Method of Portfolio Optimization With Fuzzy Random Data // International Conference on Fuzzy Sets and Soft Computing in Economics and Finance (FSSCEF 2004): Proceedings. – Saint-Petersburg, 2004. – Vol. 2. – PP. 493-498

- Helmut Mausser, Dan Rosen “Applying Scenario Optimization to Portfolio Credit Risk” The journal of risk finance. 2001. – № 2. – PP. 36-48. [Електронний ресурс]. – Доступний зhttp://www.algorithmics.com/EN/media/pdfs/arq-scenopt.pdf

- Markowitz H. Portfolio Selection [Електронний ресурс] / Harry Markowitz // The Journal of Finance. – 1952. – Vol. 7. – No. 1. – P. 77–91. – Режим доступу: http://www.gacetafinanciera.com/ TEORIARIESGO/MPS.pdf.

- Гаряга Л.О. Кредитний ризик: ідентифікація, класифікація та методи оцінки [Текст] / Л.О. Гаряга // Проблеми і перспективи розвитку банківської системи України. Т.17: Збірник наукових праць: Наукове видання. – Суми: УАБС НБУ. – 2006. – 380 с.

- Кредитний ризик комерційного банку : навч. посіб. / В. В. Вітлінський, О. В. Пернарівський, Я. С. Наконечний, Г. І. Великоіваненко. — К. : Знання, 2000. — 226 с.

- Лаврушин О. И. Банковское дело: современная система кредитования : учеб. пособие / О. И. Лаврушин, О. Н. Афанасьева, С. Л. Корниенко ; под. ред. О. И. Лаврушина. — М. : КНОРУС, 2007. — 264 с.

- Матвійчук А. В. Моделювання фінансових ризиків : монографія / А. В. Матвійчук. — К. : Либідь, 2007. — 343 с.

- Методика проведення оцінки фінансового стану позичальників фізичних осіб та фізичних осіб – підприємців / ПАТ КБ “ПриватБанк”.

- Павлишин О.П. Механізми стимулюючого впливу кредиту на розвиток економіки регіону. – К., УБС НБУ, 2007. – 159 с.

- Про ліквідність комерційних банків та кредитні взаємовідносини між Національним банком України і комерційними банками : Постанова Правління Національного банку України від 10 жовт. 1996 р. № 262.

- Річні звіти ПАТ КБ “ПриватБанк” [Електронний ресурс] // Офіційний сайт ПАТ КБ “ПриватБанк”. — Режим доступу : http://privatbank.ua/html/2_13r.html.

- Франгулова Е.В. Оптимизация портфеля ценных бумаг “Математика. Компьютер. Образование”. Cб. трудов XV международной конференции / под общ. ред. Г.Ю. Ризниченко Ижевск: Научно-издательский центр “Регулярная и хаотическая динамика”, 2008. Том 1, 302 стр. Стр. 261-266. [Електронний ресурс]. – Доступний з http://www.mce. awse.ru/archive/doc21911 /doc.pdf

ДОДАТКИ

ДОДАТОК А

Графіки залежності доходності портфельного ризику від вхідних факторів

Рис. Залежність доходності кредитного портфеля ПриватБанку зліва: від частки міжбанківських кредитів у кредитному портфелі; справа: від частки кредитів, наданих юридичним особам

Рис. Залежність доходності кредитного портфеля ПриватБанку зліва: від частки кредитів, наданих фізичним особам; справа: від частки цінних паперів в сукупному обсязі кредитного портфелю

ДОДАТОК Б

Графіки залежності рівня кредитного портфельного ризику від вхідних факторів

Рис. Залежність рівня ризику кредитного портфеля ПриватБанку зліва: від частки міжбанківських кредитів у кредитному портфелі; справа: від частки кредитів, наданих юридичним особам

Рис. Залежність рівня ризику кредитного портфеля ПриватБанку зліва: від частки кредитів, наданих фізичним особам; справа: від частки цінних паперів в сукупному обсязі кредитного портфелю