У статті розглянуто фінансові аспекти формування та використання майна підприємства і запропоновано сп особи їх удосконалення.

Ключові слова: майно, активи, джерела формування активів, фінансовий стан.

В статье рассмотрены финансовые аспекты формирования и использования имущества предприятия и предложены способы их совершенствования.

Ключевые слова: имущество, активы, источники формирования активов, финансовое состояние.

Financial aspects of enterprise property forming and using as well as ways to improve them are revealed in the article.

Key words: property, assets, sources of assets forming, financial condition.

Постановка проблеми. Майно підприємства є основою його діяльності і забезпечує перебіг усіх господарських процесів та отримання прибутку. Ефективність використання майна підприємства значною мірою залежить від особливостей його формування – складу, структури, відповідності вимогам зовнішнього середовища, джерел фінансування. Враховуючи те, що особливості формування і використання майна суттєво впливають на фінансовий стан суб’єкта господарювання, дослідження їх фінансових аспектів є актуальним і необхідним для визначення резервів підвищення ефективності господарської діяльності підприємства.

Аналіз останніх досліджень та публікацій. Теоретичні аспекти формування і використання майна підприємства досліджували вітчизняні і зарубіжні науковці, зокрема М.Д. Білик [8], І.О. Бланк [2], О.Я Базілінська [1], Л.С. Васильєва [3], Т.Д. Косова [4], О.В. Мізіна [5], Н.А. Старкова [7] та інші. Проте прикладні аспекти формування і використання майна в контексті управління фінансовим станом, адаптовані до застосування на конкретних підприємствах, потребують більш глибокого розгляду.

Мета дослідження полягає у визначенні фінансових аспектів формування і використання майна підприємства на основі розгляду теоретичних та оцінки практичних аспектів досліджуваної проблематики.

Виклад основного матеріалу. У вітчизняній та зарубіжній фінансовій літературі поняття «майно» розглядається досить рідко, натомість вживається тотожний з позицій фінансового обліку термін «активи». Проте, базуючись на особливій ролі майна у господарській діяльності підприємства, його можна трактувати як сукупність контрольованих матеріальних, нематеріальних і фінансових ресурсів, втілених у необоротних та оборотних активах, використання яких забезпечує виробництво і реалізацію продукції, а також провадження фінансової та інвестиційної діяльності і дозволяє привласнювати результати цієї діяльності.

Правильність формування та використання активів є важливою для забезпечення ефективності функціонування підприємства в цілому, оскільки визначає основні характеристики його фінансового стану, а зміни в управлінні цими процесами супроводжуються відповідними змінами фінансових характеристик.

При формуванні майна закладаються підвалини ефективності його використання, оскільки саме наявність достатнього обсягу необоротних та оборотних активів є основою всього господарського процесу на підприємстві. Основною метою формування активів підприємства є виявлення та задоволення потреби в окремих їх видах для забезпечення операційного процесу, а також оптимізація їх складу для створення умов ефективної господарської діяльності. З урахуванням цієї мети, І.О. Бланк запропонував наступні принципи, на яких повинен будуватися процес формування активів підприємства:

1) врахування найближчих перспектив розвитку операційної діяльності та форм її диверсифікації;

2) забезпечення відповідності обсягу і структури формованих активів обсягу і структурі виробництва і збуту продукції;

3) забезпечення оптимальності складу активів з позицій ефективності господарської діяльності;

4) забезпечення можливостей високої оборотності активів в процесі їх використання;

5) забезпечення прогресивності окремних видів активів з позицій технологічного прогресу [2, с. 160].

Дотримання зазначених принципів забезпечує конкурентоздатність діяльності підприємства, високий рівень його фінансової стійкості і рентабельності, проте вимагає складної аналітичної роботи через неточний характер фінансового планування та прогнозування на підприємстві, отже на практиці є важко досяжним.

Розглянемо вплив формування та використання майна підприємства на його фінансовий стан на прикладі Публічного акціонерного товариства «Івано-Франківський хлібокомбінат» за 2009-2011 роки [6]. Дане підприємство є основним постачальником хліба і хлібобулочних виробів у Івано-Франківській області та входить до третього за величиною холдингу хлібопекарських підприємств України ВАТ «Холдингова компанія «Хлібні інвестиції», якому належить 8 % ринку.

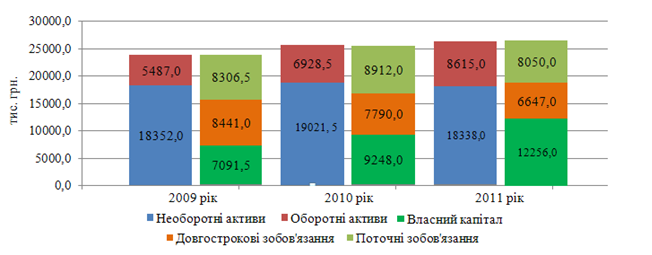

На рисунку 1 представлена інформація про склад і структуру активів підприємства та джерел їх формування. З рисунку видно, що структура активів ПАТ «Івано-Франківський хлібокомбінат» за 2009-2011 роки змінилася в бік підвищення мобільності активів, оскільки частка оборотних активів у складі майна підприємства зросла з 23 % до 32 %. Структура джерел формування активів підприємства також змінилася – якщо у 2009 році довгострокових джерел не вистачало для фінансування необоротних активів і для цього залучалися поточні зобов’язання, то у 2011 році вони повністю покривались власним капіталом та довгостроковими зобов’язаннями. Розглянуті зміни у складі активів підприємства та джерел їх формування вплинули на різні характеристики його фінансового стану, що більш детально розглянуто далі з застосуванням елементів факторного аналізу.

Рис. 1. Склад активів ПАТ «Івано-Франківський хлібокомбінат» та джерел їх формування за 2009-2011 роки

Зміна співвідношення активів та джерел їх фінансування вплинула на зміну ліквідності і платоспроможності підприємства та його фінансової стійкості. З таблиці 1 видно, що поточна ліквідність ПАТ «Івано-Франківський хлібокомбінат» за 2009-2011 роки підвищилася на 0,41 пункту, що на 91,9 % було обумовлене зростанням оборотних активів (тобто збільшення оборотних активів на 3128,0 тис. грн. чи на 57,0 % забезпечило зростання ліквідності на 0,38 пункту) та на 8,1 % – зменшенням поточних зобов’язань. Швидка ліквідність підприємства залишилася на майже незмінному рівні, оскільки ефект від зменшення поточних зобов’язань був скомпенсований впливом скорочення обсягу швидколіквідних активів. Коефіцієнт абсолютної ліквідності товариства підвищився з 0,06 до 0,11 пункту, при чому зростання на 92,5 % було обумовлене збільшенням абсолютноліквідних активів та на 7,5 % – зменшенням поточних зобов’язань. Отже, зміни у складі активів та джерел їх формування обумовили позитивні зміни коефіцієнтів ліквідності підприємства, проте баланс товариства у 2011 році все ще не був абсолютно ліквідним, оскільки власного капіталу не вистачало на фінансування необоротних активів підприємства.

Таблиця 1

Відносні показники ліквідності і платоспроможності ПАТ «Івано-Франківський хлібокомбінат» за 2009-2011

роки

|

Показник |

2009 рік |

2010 рік |

2011 рік |

| Коефіцієнт поточної ліквідності |

0,66 |

0,78 |

1,07 |

| Коефіцієнт швидкої ліквідності |

0,42 |

0,35 |

0,40 |

| Коефіцієнт абсолютної ліквідності |

0,06 |

0,08 |

0,11 |

Тип фінансової стійкості досліджуваного підприємства у 2009-2010 роках був кризовим, оскільки основних джерел не вистачало для формування запасів і для цього залучалась кредиторська заборгованість та зобов’язання за розрахунками (табл. 2). Проте у 2011 році тип фінансової стійкості товариства став нестійким, що на 93 % було обумовлене збільшенням обсягу основних джерел формування запасів (вони зросли на 6700,5 тис. грн. завдяки збільшенню власного капіталу та короткострокових кредитів банків) та на 7 % – скороченням запасів. Відносні показники фінансової стійкості у 2009-2011 роках також характеризувались тенденцією до покращення завдяки збільшенню частки власного капіталу у структурі джерел фінансування майна товариства.

Таблиця 2

Абсолютні показники фінансової стійкості ПАТ «Івано-Франківський хлібокомбінат» за 2009-2011 роки

|

Показник, тис. грн. |

2009 рік |

2010 рік |

2011 рік |

| Власні джерела формування запасів |

-11260,5 |

-9773,5 |

-6082 |

| Власні і довгострокові джерела формування запасів |

-2819,5 |

-1983,5 |

565 |

| Основні джерела формування запасів |

-2169,5 |

656,5 |

4531 |

| Надлишок (+) або нестача (-) власних джерел формування запасів |

-14147,5 |

-12146,5 |

-8448 |

| Надлишок (+) або нестача (-) власних і довгострокових джерел формування запасів |

-5706,5 |

-4356,5 |

-1801 |

| Надлишок (+) або нестача (-) загальної величини основних джерел формування запасів |

-5056,5 |

-1716,5 |

2165 |

| Тип фінансової стійкості |

Кризовий |

Кризовий |

Нестійкий |

Оскільки майно підприємства використовується для забезпечення господарських процесів, критерієм фінансової ефективності використання активів є фінансові результати діяльності. Ефективність використання активів підприємства доцільно оцінювати за допомогою ресурсних показників ділової активності та рентабельності. Показники ефективності використання активів ПАТ «Івано-Франківський хлібокомбінат» наведені в таблиці 3.

Таблиця 3

Показники ефективності використання активів ПАТ «Івано-Франківський хлібокомбінат» за 2009-2011 роки

|

Показника |

2009 рік |

2010 рік |

2011 рік |

| Ресурсовіддача |

3,3 |

3,5 |

4,2 |

| Тривалість обороту загального капіталу, дн. |

107,7 |

102,9 |

85,4 |

| Коефіцієнт оборотності власного капіталу |

11,2 |

9,8 |

9,3 |

| Тривалість обороту власного капіталу, дн. |

32,0 |

36,7 |

38,8 |

| Фондовіддача |

4,6 |

5,1 |

6,6 |

| Коефіцієнт оборотності запасів |

21,0 |

27,5 |

34,6 |

| Тривалість обороту запасів, дн. |

17,1 |

13,1 |

10,4 |

| Коефіцієнт оборотності дебіторської заборгованості |

39,6 |

23,6 |

21,1 |

| Тривалість обороту дебіторської заборгованості , дн. |

9,1 |

15,2 |

17,1 |

| Коефіцієнт оборотності кредиторської заборгованості |

7,9 |

10,4 |

20,0 |

| Тривалість обороту кредиторської заборгованості, дн. |

45,4 |

34,6 |

18,0 |

| Тривалість операційного циклу, дн. |

26,2 |

28,3 |

27,5 |

| Тривалість фінансового циклу, дн. |

-19,2 |

-6,2 |

9,5 |

| Валова рентабельність активів, % |

79,8 |

98,1 |

118,0 |

| Операційна рентабельність активів, % |

13,4 |

17,1 |

20,6 |

| Чиста рентабельність активів, % |

7,1 |

10,1 |

12,6 |

| Чиста рентабельність власного капіталу, % |

23,8 |

28,4 |

27,7 |

З таблиці видно, що показники ділової активності ПАТ «Івано-Франківський хлібокомбінат» характеризувалися тенденцією до покращення, оскільки чистий дохід підприємства зростав вищим темпом ніж його активи. Це в свою чергу сприяло підвищенню ресурсовіддачі та скороченню періоду обороту загального капіталу підприємства зі 107,7 до 85,4 днів. Тривалість обороту власного капіталу навпаки зросла, що було обумовлене підвищенням його частки у складі джерел формування активів підприємства. За рахунок збільшення чистого доходу товариства у 2011 році порівняно з 2009 роком на 42,5 % за незначного зростання вартості основних засобів фондовіддача на підприємстві підвищилась на 1,96 пункту чи на 42,1 %. Таким чином, кожна грн. авансованого капіталу у 2011 році порівняно з 2009 роком почала приносити більше чистого доходу, що можна вважати критерієм ефективності використання активів підприємства.

Тривалість операційного циклу підприємства залишалась стабільною оскільки скорочення обсягу запасів супроводжувалось збільшенням дебіторської заборгованості. Внаслідок тривалого періоду обороту кредиторської заборгованості тривалість фінансового циклу товариства у 2009-2010 роках мала від’ємне значення, а у 2011 році, завдяки зменшенню кредиторської заборгованості, досягнула 9,5 днів – саме на такий термін підприємству потрібно було залучати позикової ресурси для обслуговування поточних господарських процесів, внаслідок відволікання оборотних коштів у запаси та дебіторську заборгованість.

Показники рентабельності активів ПАТ «Івано-Франківський хлібокомбінат» також свідчать про підвищення ефективності використання майна підприємства, оскільки збільшився обсяг валового, операційного та чистого прибутку на 1 грн. вкладених у активи підприємства коштів у 2011 році порівняно з 2009 роком. Рентабельність власного капіталу навпаки знизилась внаслідок збільшення власного капіталу і супроводжувалось підвищенням фінансової стійкості підприємства, тому його також слід оцінити позитивно.

На основі проведеного аналізу виявлено, що зміни у підходах до формування та використання майна ПАТ «Івано-Франківський хлібокомбінат» відобразилися у позитивних змінах його фінансового стану, зокрема поліпшенні ліквідності, платоспроможності та фінансової стійкості підприємства, його рентабельності та ділової активності. Проте зазначені тенденції супроводжувались підвищенням тривалості фінансового циклу та зниженням рентабельності власного капіталу, що є основним критерієм ефективності функціонування підприємства для інвесторів.

Загалом показники рентабельності, оборотності та тривалості циклів характеризують ефективність використання майна ПАТ «Івано-Франківський хлібокомбінат» як достатньо ефективну. Значною мірою це забезпечено раціональним формуванням майна, що проявилося у полегшенні структури активів з аналізований період, поліпшенні оборотності складових оборотних активів ресурсовіддачі і фондовіддачі. Основним недоліком формування активів ПАТ «Івано-Франківський хлібокомбінат» можна визначити низький рівень врахування найближчих перспектив розвитку операційної діяльності через слабкість поточного фінансового планування та відсутність довгострокових фінансових планів, що істотно підвищує ризики діяльності підприємства.

Найбільш суттєвим ризиком з яким може зіткнутися підприємство у разі неефективного формування активів є ризик неплатоспроможності, який виступає головною передумовою банкрутства і виникає внаслідок недостатності наявних коштів для погашення зобов’язань. Способом запобігання цього ризику є залучення мінімальних обсягів зобов’язань та фінансування діяльності за рахунок власних коштів, проте в такому випадку знижується економічна ефективність підприємства, обмежуються його можливості росту та збільшення прибутку. Оскільки варіант мінімізації ризику або максимізації прибутку не є прийнятним для підприємств в ринкових умовах, при управлінні активами вони керуються принципом оптимального поєднання ризику та прибутковості діяльності, з чого випливає, що критерієм ефективності формування активів є забезпечення максимального прибутку за допустимого ризику втрати ліквідності і платоспроможності.

На різних етапах діяльності баланс пріоритетів підприємства у системі координат «прибутковість-ризик» може змінюватися залежно від зовнішніх і внутрішніх обставин. Наприклад, для ПАТ «Івано-Франківський хлібокомбінат» у 2009 році пріоритетним було відновлення прибутковості, оскільки у 2008 році воно отримало чистий збиток у розмірі 3278,0 тис. грн. Завдяки залученню значної частки зобов’язань, зокрема кредиторської заборгованості, до фінансування оборотних активів підприємства (у 2009 році 32,1 % пасивів), їх було сформовано так, що вже у 2009 році підприємство відновило прибутковість своєї діяльності, а до 2011 року його чистий прибуток збільшився вдвічі. Реінвестування прибутку у 2009-2011 роках забезпечило істотне покращення фінансової стійкості та ліквідності товариства, зберігаючи при цьому високу рентабельність діяльності.

Висновки. Фінансові аспекти формування і використання майна підприємства проявляються у впливі цих процесів на його фінансовий стан. У ході дослідження виявлено, що зміни у формуванні майна підприємства впливають не лише на ефективність їх використання, а й на характеристики його фінансового стану – фінансову стійкість, ліквідність і платоспроможність, ділову активність, рентабельність. При цьому застосування агресивних підходів формування майна сприяє підвищенню рентабельності підприємства, а консервативних – збереженню його ліквідності і платоспроможності.

Для забезпечення ефективності функціонування підприємства необхідно, щоб його політика формування та використання майна відповідала стратегічним та оперативним цілям розвитку, враховувала ринкові тенденції та технологічні можливості діяльності. Важливим інструментом забезпечення відповідності тенденцій розвитку підприємства вимогам зовнішнього середовища є розвинута система перспективного фінансового планування та прогнозування. Органічна єдність цих елементів у управлінні майном підприємства є запорукою позитивних характеристик його фінансового стану та стійкої позиції на ринку.

Список використаних джерел

- Базілінська О. Я. Фінансовий аналіз: теорія та практика: навч. посіб. [для студ. вищ. навч. закл.] / О. Я. Базілінська – К.: Центр учбової літератури, 2009. –328 с.

- Бланк И. А. Финансовый менеджмент: Учебный курс. – 2-е изд., перереб. и доб. / И. А. Бланк. – К.: Ника-Центр: Эльга, 2004. –656 с.

- Васильeва Л. С. Финансовый анализ: учебник / Л. С. Васильева, М. В. Петровская. – М. : КНОРУС, 2006. – 544 с.

- Косова Т. Д. Організація і методика економічного аналізу. Навч. посіб. / Т. Д. Косова, П. М. Сухарев, Л. О. Ващенко. – К.: Центр учбової літератури, 2011. – 528 с.

- Мізіна О.В. Удосконалення підходів до оцінки ефективності використання майна підприємства / О.В. Мізіна, К.В. Панібратченко / Економіка і організація управління. – Випуск № 2 (8). – 2010. – С. 66-72.

- Публічне акціонерне товариство «Івано-Франківський хлібокомбінат». База даних Державної установи «Агентства з розвитку інфраструктури фондового ринку України». [Електронний ресурс]. – Режим доступу: http://smida.gov.ua/db/participant/05495259.

- Старкова Н. А. Финансовый менеджмент: Учебное пособие /РГАТА имени П. А. Соловьева / Н. А. Старкова. – Рыбинск, 2007. – 174 с.

- Фінансовий аналіз: навч. посіб. / М. Д. Білик, О. В. Павловська, Н. М. Притуляк, Н. Ю. Невмержицька. – К.: КНЕУ, 2005. – 592 с.

- Шеремета М. Майно підприємства: сутність, класифікація та принципи його формування / М. Шеремета, М. Шеремета. – Економічний аналіз. – Випуск 2 (18). – 2008. – С. 295-298.