Нех Дмитро Іванович

студент магістеріуму

Науковий керівник: Харчук Ю.Ю. к.е.н., ст.викл

кафедри фінансів, обліку і аудиту

Національний університет «Острозька академія»

Фіскальна ефективність прямого оподаткування в Україні та напрями її підвищення

Анотація

У статті проаналізовано особливості прямого оподаткування в Україні. Здійснено оцінку прямих податкових надходжень до Зведеного бюджету України в розрізі окремих видів податків. Визначено фіскальну ефективність прямого оподаткування в Україні та запропоновано напрями її підвищення.

Ключові слова: прямі податки, система оподаткування, фіскальна ефективність, податок на прибуток, податок на доходи фізичних осіб.

Аннотация

В статье проанализированы особенности прямого налогообложения в Украине. Осуществлена оценка прямых налоговых поступлений в сводный бюджет Украины в разрезе отдельных видов налогов. Определено фискальную эффективность прямого налогообложения в Украине и предложены направления ее повышения.

Ключевые слова: прямые налоги, система налогообложения, фискальная эффективность, налог на прибыль, налог на доходыфизическихлиц.

Annotation

The article analyzes the characteristics of direct taxation in Ukraine. The estimation of direct tax revenues to the consolidated budget of Ukraine in the context of certain types of taxes. Determined fiscal efficiency of direct taxation in Ukraine and proposed direction of its increase.

Keywords: directtaxes, taxation, fiscalefficiency, profittax, incometax.

Постановка проблеми. Побудова ринкової економіки України потребує ефективного розвитку системи оподаткування. У сучасній фіскальній системі значну роль відіграють прямі податки, які мають визначальний вплив на соціально-економічні процеси та формування необхідного обсягу бюджетних надходжень. В умовах загострення соціально-фінансових проблем в Україні питання щодо підвищення фіскальної ефективності прямих податків набуває особливої актуальності. Вдосконалення прямого оподаткування повинно забезпечити покращення ефективності функціонування національної економіки, забезпечити сприятливі умови для розвитку підприємництва та формування стабільних надходжень для забезпечення реалізації загальнодержавних функцій.

Аналіз останніх досліджень та публікацій. Важливий внесок у дослідження питань вдосконалення фіскальної системи України, у тому числі в сфері прямого оподаткування зробили такі видатні науковці як: Андрущенко В. Л., Іванов Ю. Б., Крисоватий А. І., Луніна І. О., Мельник В. М.,Мочерний С. В., Соколовська А. М., Славкова А. А., Федосова В. М. та інші. Проте, більшої уваги потребують питання підвищення фіскальної ефективності справляння прямих податків.

Мета та завдання дослідження. Мета дослідження полягає у визначені напрямів підвищення фіскальної ефективності прямого оподаткування в Україні на основі вивчення теоретичних та оцінки практичних аспектів досліджуваної проблематики.

Виклад основного матеріалу. Розвиток економіки в цілому, та окремих її галузей залежить від ефективності функціонування механізму оподаткування. Для оцінювання фіскальної ефективності прямого оподаткування в Україні, перш за все, необхідно дослідити значення досліджуваної економічної категорії.

Ефективність, на відміну від ефекту, є показником відносним, і визначається відношенням ефекту до витрат, пов’язаних з його досягненням. Як зазначає С. В. Мочерний, ефективність – це здатність приносити ефект, результативність процесу, проекту тощо, які визначаються як відношення ефекту, результату до витрат, що забезпечили цей результат [5, c. 544].

Фіскальна ефективність оподаткування визначається ефективністю механізму справляння кожного податку окремо і податкової системи в цілому. Згідно з визначенням Недосуги А. Г., фіскальна ефективність – це спроможність податку забезпечувати наповнення бюджетів різних рівнів. Окремими характеристиками фіскальної ефективності є обсяги надходжень податку, частка обсягів податку у загальній структурі доходів бюджету та у ВВП, рівень ставки податку [9].

Окремі науковці обґрунтовують доцільність оцінювання фіскальної ефективності на основі адміністрування податків, закладаючи при цьому у зміст дослідження відношення податкових надходжень до витрат на їх стягнення. Проте, цей підхід є складним до реалізації на практиці, оскільки облік витрат на адміністрування окремо по кожному податку і в розрізі прямих та непрямих податків не ведеться [7, c. 424].

Важливим фактором, що визначає ефективність функціонування суб’єктів господарювання та формування доходної частини державного та місцевих бюджетів є діюча система оподаткування. За рахунок податків держава реалізує виконання регулюючої та розподільчої функції у сфері забезпечення добробуту населення та розвитку культури, освіти, науки.

За економічною сутністю податок є сукупність економічних відносин між державою та суб’єктами господарювання з приводу примусового вилучення частини новоствореної вартості і формування фонду фінансових ресурсів держави [8].

Прямі податки є обов’язковими платежами, базою сплати яких є доходи або майно платників податків. До прямих податків належать податок на прибуток (18 %), податок на доходи фізичних осіб (18 %), екологічний податок, податок на майно ( включає податок на нерухоме майно, відмінне від земельної ділянки (не більше 2 % МЗП), транспортний податок (25 тис. грн.) та плату за землю), рентна плата, єдиний податок (включає чотири групи платників податків), збір за місця для паркування транспортних засобів (0,03 – 0,15 % МЗП), туристичний збір (0,5 – 1 %) [6].

Серед інших податків прямі податки вирізняються певними характеристиками, основними з яких є [8]:

– включення в ціну продукції на етапі виробництва та стягнення з кожного окремого суб’єкта (безпосередній вплив на процеси відтворення на підприємствах);

– вплив на інфляційні процеси, ділову та інвестиційну активність, накопичення капіталу та обсяги споживання (зменшення доходів платників);

– ставка податків та їх відрахування до бюджету залежить від величини доходів, отриманих платником.

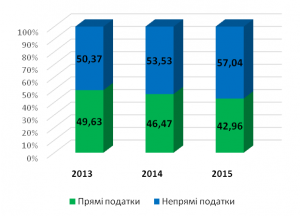

Аналізуючи структуру податкових надходжень до Зведеного бюджету України протягом 2013-2015 років можна зазначити про те, що прямі податки займають меншу частку. Крім того, ця частка зменшується протягом досліджуваного періоду (рис. 1). Зокрема, у 2013 році прямі податки займали 49,63 %, у 2014 році – 46,47 % та у 2015 році – 42,96 %. Таким чином, ця структура підтверджує висновок, згідно з яким неможливо забезпечити переважання прямих податків у структурі податкових надходжень в умовах низького рівня доходів фізичних осіб та низького рівня податкової культури [4].

Рис. 1. Структура податкових надходжень до Зведеного бюджету України протягом 2013-2015 рр., %

*Джерело: розраховано автором за даними Державної казначейської служби

Прямі податки є важливим фінансовим регулятором соціально-економічних процесів. Крім того, що вони є важливим джерелом формування бюджетних ресурсів держави, вони забезпечують регулювання інвестицій, доходів платників, нагромадження капіталу, сукупного споживання, ділової активності та інших факторів стабільності та розвитку суспільства.

Дослідивши структурно-динамічний аналіз прямих податків у розрізі окремих видів податків до Зведеного бюджету України протягом 2013-2015 років, можна зазначити про зростання обсягів прямих податків на 218016 млн. грн. у 2014 році та на 16535 млн. грн. у 2015 році порівняно з попереднім роком (табл. 1). Така динаміка була зумовлена зростанням обсягів надходжень від податку на доходи фізичних осіб, рентної плати та єдиного податку. Мали тенденцію до збільшення у 2014 році, проте зменшилися у 2015 році екологічний податок та податок на майно.

Важливо зазначити про поступове зменшення податку на прибуток протягом досліджуваного періоду. Зокрема, у 2014 році обсяги надходжень від цього податку зменшилися на 14729,3 млн. грн. та у 2015 році на 1148,3 млн. грн. порівняно з минулим роком. Така тенденція зумовлена сплатою авансових платежів у 2013 році, зниженням ставки податку від 21 % до 18 % та зменшенням кількість підприємств у 2015 році.

Таблиця 1

Динаміка надходження прямих податків до Зведеного бюджету України протягом 2013-2015 рр.

|

податки |

Роки |

Абсолютний приріст протягом 2014-2013 рр. |

Абсолютний приріст протягом 2015-2014 рр. |

|||||||

|

2013 |

2014 |

2015 |

||||||||

|

млн. грн. |

% |

млн. грн. |

% |

млн. грн. |

% |

млн. грн. |

% |

млн. грн. |

% |

|

|

Податок на прибуток |

54993,8 |

31,80 |

40201,5 |

19,95 |

39053,2 |

17,91 |

-14792,3 |

-11,84 |

-1148,3 |

-2,04 |

|

Податок на доходи фізичних осіб |

72151,1 |

41,72 |

75202,9 |

37,32 |

99983,2 |

45,86 |

3051,8 |

-4,39 |

24780,3 |

8,54 |

|

Екологічний податок |

3899,5 |

2,25 |

4830,9 |

2,40 |

2691,1 |

1,23 |

931,4 |

0,14 |

-2139,8 |

-1,16 |

|

Податок на майно |

599,2 |

0,35 |

34040,5 |

16,90 |

16012,9 |

7,34 |

33441,3 |

16,55 |

-18028 |

-9,55 |

|

Рентна плата |

34563,2 |

19,98 |

39584,2 |

19,65 |

49203,6 |

22,57 |

5021 |

-0,34 |

9619,4 |

2,92 |

|

Єдиний податок |

6640,5 |

3,84 |

7535,5 |

3,74 |

10975,1 |

5,03 |

895 |

-0,10 |

3439,6 |

1,29 |

|

Збір за місця для паркування транспортних засобів |

64,5 |

0,04 |

61,2 |

0,03 |

60,2 |

0,03 |

-3,3 |

-0,01 |

-1 |

0,00 |

|

Туристичний збір |

41,7 |

0,02 |

24,8 |

0,01 |

37,1 |

0,02 |

-16,9 |

-0,01 |

12,3 |

0,00 |

|

Всього |

172954 |

100,0 |

201482 |

100,0 |

218016 |

100,0 |

28528 |

– |

16535 |

– |

*Джерело: розраховано автором за даними Державної казначейської служби

Аналізуючи структуру прямих податків у розрізі окремих видів податків, можна зазначити, що найбільшу частку займає податок на доходи фізичних осіб. У 2015 році цей податок досяг 45,86 % у структурі. Частка податку на прибуток зменшилася від 31,8 % у 2013 році до 17,91 % у 2015 році, тому другим податком за обсягом у структурі прямих податків є рентна плата, частка якої у 2015 році склала 22,57 %. Частка податку на майно протягом досліджуваного періоду є нестабільною: 0,35 % у 2013 році, 16,9 % у 2014 році та 7,34 % у 2015 році. Незначну частку має єдиний податок – 5,03 % у 2015 році та мізерну частку займають екологічний податок, збір за місця для паркування транспортних засобів та туристичний збір [3].

Суттєве зростання обсягів та частки податку на майно у 2014 році зумовлено із введенням податку на нерухоме майно, відмінного від земельної ділянки.

З метою визначення впливу зміни обсягу надходжень прямих податків за окремим видами податківдо Зведеного бюджету на динаміку рівня оподаткування в Україні, проаналізуємо частки прямих податків у ВВП протягом 2013-2015 років (табл. 2).

Таблиця 2

Частка прямих податків у ВВП в Україні протягом 2013-2015 рр., %

| Частка прямих податків у ВВП | Роки | Абсолютний приріст | |||

| 2013 | 2014 | 2015 | 2014-2013 рр. | 2015-2014 рр. | |

| Прямі податки | 11,80 | 12,70 | 11,01 | 0,89 | -1,68 |

| У тому числі: | |||||

| Податок на прибуток | 3,75 | 2,53 | 1,97 | -1,22 | -0,56 |

| Податок на доходи фізичних осіб | 4,92 | 4,74 | 5,05 | -0,19 | 0,31 |

| Екологічний податок | 0,27 | 0,30 | 0,14 | 0,04 | -0,17 |

| Податок на майно | 0,04 | 2,15 | 0,81 | 2,10 | -1,34 |

| Рентна плата | 2,36 | 2,49 | 2,49 | 0,14 | -0,01 |

| Єдиний податок | 0,45 | 0,47 | 0,55 | 0,02 | 0,08 |

*Джерело: розраховано автором за даними Державної казначейської служби

Дані таблиці 2 свідчать про те, що фіскальна ефективність прямих податків досягла найбільшого значення у 2014 році і становила 12,7 % ВВП, проте у 2015 році цей показник зменшився на 1,68 %, досягши найменшого значення за три роки – 11,01 %. Крім того, важливо зазначити, що у розрізі окремих видів прямих податків найбільшу фіскальну роль відіграє податок на доходи фізичних осіб, часка якого в середньому складає 5 % протягом досліджуваного періоду [4].

Помітним є зменшення фіскальної ефективності податку на прибуток, причини чого було зазначено раніше. Частка цього податку у ВВП зменшилася до 1,97 %. Важливо зазначити, що у країнах з розвиненою ринковою економікою в процесі оптимізації регулюючої та фіскальної функції, частка податку на прибуток у ВВП також зменшувалась до помірного рівня порівняно з часткою податку на доходи фізичних осіб. Для прикладу у країнах ЄС частка податку на прибуток у ВВП складає в середньому 2,7-2,9 %, а податку на доходи фізичних осіб – 7,7 % [1]. Тому, таку тенденцію зменшення частки податку на прибуток у ВВП не можна вважати негативною. Разом з тим, заходи із зниження податкового навантаження на прибуток підприємств спрямовані на активізацію підприємницької діяльності, а отже і на збільшення податкових надходжень, що забезпечило б компенсацію втрат від зниження ставки податку. Проте, ці заходи наразі ще не дають бажаного ефекту.

Помітним є також незначне зростання частки єдиного податку у ВВП: до 0,47 % у 2014 році та 0,55 % у 2015 році. Проте, фіскальна ефективність таких прямих податків та зборів, як екологічний податок, збір за місця для паркування транспортних засобів, туристичний збір є мізерною.

Загалом, в процесі оцінки фіскальної ефективності прямого оподаткування можна визначити основні особливості:

- податок на прибуток є фактором стимулювання або стримування інвестиційної активності та інструментом регулювання ділової активності;

- податок на доходи фізичних осіб відіграє визначальну роль в процесі реалізації державної фіскальної політики.

Крім того, система прямого оподаткування в Україні характеризується значним обсягом пільг, що спричиняє втрату істотного обсягу фінансових ресурсів дохідної частини бюджету. Така ситуація зумовлює зменшення фіскальної ефективності прямого оподаткування [5].

Досліджуючи фіскальну ефективність прямих податків, доцільно детально оцінити особливості справляння податку на доходи фізичних осіб, який забезпечує майже половину надходжень від прямих податків до Зведеного бюджету України.

Процеси ринкової трансформації в Україні зумовили зміни в розподілі національного багатства між різними соціальними верствами населення, що призвело до поглиблення диференціації доходів, зростання масштабів бідності. Діючий механізм розподілу продовжує посилювати соціально-економічне розшарування в доходах населення.

Потенціал податку на доходи фізичних осіб визначається рівнем доходів основної частини населення України, і незважаючи на певні позитивні зрушення останнім часом, рівень доходів залишається на низькому рівні. Характерною особливістю є подальше поширення бідності працюючого населення через низькі стандарти оплати праці. Зайнятість не є гарантом зростання доходів населення та захисту від бідності. Вагомим фактором, який також справляє негативний вплив на формування високого рівня доходів населення є відсутність факторів стимулювання та відповідно низька економічна активність, прагнення та ініціатива до додаткових заробітків, підприємництва чи самозайнятості [8].

Можна виокремити такі чинники, які здійснюють негативний вплив на рівень фіскальної ефективності податку на доходи фізичних осіб:

- невідповідність існуючого розподілу податкового навантаження рівню платоспроможності фізичних осіб. Мало- та середньозабезпечені верстви населення приймають на себе основний важіль оподаткування. Заходи щодо підвищення податкового навантаження на населення із вищими доходами часто спричиняють наслідки впливу податкового тягаря тільки на середній клас суспільства. Також, заходи із здійснення перерозподілу рівня податкового навантаження на населення із високим рівнем доходів майже не реалізуються на практиці [9];

- нерівномірний розподіл податкового навантаження між різними джерелами доходів. Сучасна сплата податку на доходи фізичних осіб перетворилася в податок на заробітну плату, яку отримують наймані працівники прозорого для фінансових органів сектору економіки. Водночас забезпечені верстви населення отримують дохід, який є відмінним від заробітної плати непроцентні доходи, доходи від власності, дивіденди тощо. Відповідно, ці види доходів оподатковуються за значно нижчими ставками, ніж доходи у вигляді заробітної плати, або не оподатковуються взагалі і податкове навантаження забезпеченого населення є набагато меншим ніж середньо- та малозабезпечених. Така ситуація зумовлена насамперед прогалинами вітчизняного податкового законодавства [2];

- висока тінізація економіки. Приховування доходів від оподаткування руйнує будь-яке уявлення про характер утворення, розподілу та перерозподілу доходів різних соціальних верств населення та зменшує здатність держави впливати на дані процеси. Така ситуація суттєво занижує фіскальний потенціал податку на доходи фізичних осіб та розрахунки економічної нерівності [7].

Загалом, досліджуючи особливості справляння прямих податків в Україні можна виокремити наступне:

- фіскальний потенціал прямого оподаткування в Україні є досить потужним, проте, незважаючи на зростання обсягів справляння прямих податків, у структурі податкових надходжень прямі податки мають тенденцію до зменшення своєї частки;

- негативний вплив на фіскальну ефективність прямого оподаткування справляє наявність значних обсягів пільг (податкова соціальна пільга та ін.);

- основним бюджетоутворюючим прямим податком є податок на доходи фізичних осіб, обсяги надходжень якого складають майже половину всіх прямих податків;

- обсяги надходжень податку на прибуток протягом останніх років зменшуються, що зумовлено основним чином зменшенням ставки податку. Проте, таку динаміку не слід оцінювати негативно, адже зниження ставки податку відіграє стимулюючу роль для розвитку підприємництва. Незважаючи на це, обсяги надходжень від підприємницької діяльності не збільшуються;

- поступово підвищується фіскальна ефективність від справляння єдиного податку;

- стримуючими факторами до підвищення фіскальної ефективності прямих податків справляють такі фактори як невідповідність існуючого розподілу податкового навантаження рівню платоспроможності фізичних осіб, нерівномірний розподіл податкового навантаження між різними джерелами доходів та висока тінізація економіки.

Для підвищення фіскальної ефективності прямого оподаткування доцільним буде вжиття таких заходів:

- перенесення тягаря податкового навантаження на населення з високим рівнем доходу;

- оптимізації системи податкових пільг, особливо з податку на прибуток підприємств;

- запровадження оподаткування багатства та предметів розкоші [9].

Для зменшення обсягів тінізації економіки важливо створювати стимулюючі фактори для бізнесу, коли буде вигідно сплачувати податки до державного та місцевого бюджетів, запроваджувати вищі стандарти продукції. Відкритий ринок для інших товарів та зменшення податкового навантаження буде сприяти «здоровій» конкуренції між підприємцями, модернізації технологічних та виробничих процесів на підприємствах.

Висновки. Таким чином, основними напрямами реформування прямого оподаткування з метою підвищення його фіскальної ефективності є зменшення ставок основних прямих податків та їхня пропорційність до доходів платників податків, зменшення кількості пільг та надання більших повноважень для ринку. В свою чергу, визначальним фактором повноцінного реформування прямого оподаткування є дотримання принципу, коли податки будуть стимулюючими факторами для фізичних та юридичних осіб до підвищення їх діяльності.

Останнє речення висновків теж потребує перефразування, уточніть, що Ви маєте на увазі.

Список використаних джерел:

1. Taxation trends in the European Union. Data for theEUMemberStates, IcelandandNorway [Електроннийресурс] // EurostatStatisticalbooks. — 2015 edition.— Режим доступу: http://epp.eurostat.ec.europa.eu/cache/ITY_OFFPUB/KS-DU-13-001/EN/KS-DU-13-001-EN.PDF

2.Динаміка податкового навантаження в Україні в контексті реалізації податкової реформи / за ред. Т.І.Єфименко, А.М. Соколовської. — К.: ДННУ “Академіяфінансового управління”, 2014. — 491 с.

3.Звіти Державної казначейської служби України. – [Електронний ресурс]. — Режим доступу: http://www.treasury.gov.ua/main/uk/doccatalog/list?currDir=147449

4.Звіт міністерства фінансів України. – [Електронний ресурс]. — Режим доступу: http://www.minfin.gov.ua/uploads/redactor/files/%D0%92%D0%B8%D0%BA%D0%BE%D0%BD%D0%B0%D0%BD%D0%BD%D1%8F%20%D0%94%D0%91%D0%A3%202015_%D0%B7%D0%B2%D1%96%D1%82%2023%20%D0%B1%D0%B5%D1%80%D0%B5%D0%B7%D0%BD%D1%8F.pdf

5.Дєєва Н.М., Редіна Н.І., Дулік Т.О. та ін. Оподаткування в Україні: Навч. посіб. / За ред. Н.І. Редіної. – К.:Центр учбової літератури, 2009. – 544 с.

6.Податковий кодекс України – [Електронний ресурс]. – Режим доступу : http://zаkon5.rаdа.gov.uа/lаws/show/2755-17

7. Сідельникова Л.П. Податкова система: [навч. посіб.] /Л.П. Сідельникова, Т.П. Сідельникова, Н.М. Костіна. – К.:Ліра-К, 2013. – 424 с.

8.Хлібок Ю.А. Основні напрямки реформування сучасноїподаткової системи України / Ю.А. Хлібок// Вісник Бердянського університету менеджменту і бізнесу. – 2011. –№ 2 (6). – С. 114–118.

9.Недосуга А. Г., Гарбар Ж.В. Теоретичні аспекти до визначення ефективності податків [Електронний ресурс] /А.Г. Недосуга, Ж. В. Гарбар // Режим доступу до ресурсу: http://intkonf.org/nedosuga-ai-garbar-zhv-teoretichni-aspekti-do-viznachennya-efektivnosti-podatkiv/